PREGUNTAS FRECUENTES SOBRE EL IVA

Semrush cobra el impuesto sobre el valor añadido (IVA) a los residentes de la Unión Europea, Reino Unido, Isla de Man, Mónaco, Noruega, Suiza, Turquía, Sudáfrica, México, Vietnam, Emiratos Árabes Unidos (EAU), Egipto y Filipinas.

¿Quién tiene que pagar el IVA| UE?

Según las regulaciones de IVA de la Unión Europea que comenzaron en 2015, la Corporación Semrush está obligada a recopilar el IVA en los pagos de los clientes que utilizan nuestro servicio en la Unión Europea.

Cuando contratas una nueva suscripción de Semrush, se te preguntará si resides o no en la Unión Europea con objeto de aplicar el IVA. Si confirmas que resides fuera de la Unión, no se te aplicará el IVA mencionado.

Si resides en la Unión Europea, el Reino Unido, Suiza o Noruega, se te aplicará el IVA, y debes tener en cuenta las siguientes consideraciones:

- Si consumes nuestro servicio y eres una figura jurídica, al proporcionarnos tu número de identificación fiscal válido para las operaciones transfronterizas dentro de la UE, el IVA no se aplicará.

- Si eres una figura jurídica, pero tu número de identificación fiscal no es válido para las operaciones transfronterizas dentro de la UE, se te aplicará el IVA en la proporción adecuada a tu país de residencia. Para evitar que pase esto, asegúrate de que:

- Introduces tu número de identificación fiscal correctamente, incluyendo el código de tu país y que es válido.

- Que no estás utilizando tu número personal de identificación fiscal.

- Si eres una entidad jurídica, consumes nuestro servicio y no es posible que verifiquemos tu número de identificación fiscal, tu pago será procesado con IVA. Intentaremos verificarlo más tarde.

- Si consumes nuestro servicio como persona individual, el IVA se aplicará como corresponda en tu país de residencia.

Para usuarios que hayan adquirido una suscripción recurrente de Semrush o que empezaran a usar la función automática de API de facturación antes de 2015: el IVA ya se ha aplicado de la manera correspondiente en función del país indicado en la información de facturación de tu Perfil de usuario.

Si actualizas tu perfil con un nuevo número de identificación fiscal o país de residencia, el coste de tu suscripción recurrente puede cambiar de acuerdo con las posibles diferencias en tu tasa de IVA.

Por ejemplo, si un cliente completa un pedido de una suscripción recurrente y confirma que reside fuera de la UE, y luego confirma que es un residente de la UE a través del formulario de Perfil, se cargará el IVA en el próximo pago.

O, si un cliente completa un pedido para una suscripción recurrente y confirma que consume los servicios de Semrush en Chipre, se aplica una tasa de IVA del 19%. Si se selecciona Grecia como país, se aplicará un tipo de IVA del 24%.

Si tienes una suscripción periódica y cambias tus datos de facturación al pagar otros productos de Semrush, como un informe personalizado o una API, el IVA se aplicará a tu suscripción periódica con el siguiente pago.

¿Quién tiene que pagar el IVA | No UE?

Semrush también cobra el impuesto sobre el valor añadido (IVA) a los residentes de Reino Unido, la Isla de Man, Mónaco, Noruega, Suiza, Turquía, Sudáfrica, México, Vietnam, los Emiratos Árabes Unidos (EAU), Egipto y Filipinas.

Si te encuentras en uno de estos países a efectos del IVA, debes tener en cuenta los siguientes datos:

- Si usas nuestro servicio como persona jurídica (B2B) y nos facilitas un NIF válido, el IVA no se aplicará a tu pago.*

- Si usas nuestro servicio como persona jurídica (B2B) y tu NIF no es válido, se aplicará el IVA como corresponda en tu país de residencia. Para evitarlo, asegúrate de que:

- Tu NIF sea válido y esté introducido correctamente, incluido el código de país cuando proceda. Puedes encontrar los requisitos exactos de formato del NIF de cada país más abajo.

- No estés usando tu NIF personal (DNI)*.

- Si usas nuestro servicio como persona jurídica (B2B) y no podemos verificar el NIF que has introducido, se procesará tu pago y se cargará el IVA. Intentaremos verificarlo de nuevo más tarde.

- Si haces uso de nuestro servicio como particular (B2C), se te cobrará el tipo de IVA aplicable en tu país de residencia.

*Recuerda que Suiza, México y Sudáfrica son excepciones, ya que estamos obligados a recaudar el IVA de todos los pagos de los usuarios de estos países, independientemente de que sean B2B o B2C.

Si actualizas tu perfil de usuario introduciendo un nuevo NIF u otro país o estado de residencia, el coste de tu suscripción periódica puede cambiar según las posibles diferencias en el tipo de IVA.

Por ejemplo, si un cliente completa un pedido de una suscripción periódica indicando que está fuera del Reino Unido, y más tarde confirma que es residente en el Reino Unido a través del formulario de perfil, el IVA se cargará con el siguiente pago.

Si tienes una suscripción periódica y cambias tus datos de facturación al pagar otros productos de Semrush, como un informe personalizado o un paquete API, el IVA se aplicará a tu suscripción periódica con el siguiente pago.

Países de la UE

Austria

- El tipo de IVA que recaudamos es del 20%.

- Formato de NIF para añadir a tu página de Información de Facturación: AT + 9 caracteres

Nota: el primer carácter (antes del código de país 'AT') es siempre un 'U'

Ejemplo de formato: ATU12345678

Bélgica

- El tipo de IVA que recaudamos es del 21 %

- Formato de NIF/VAT para añadir a tu página de Información de Facturación: BE + 10 caracteres

Nota: Añade un cero "0" al principio si tu número de empresa tiene 9 dígitos en lugar de 10

Ejemplo de formato: BE0123456789

Bulgaria

- El tipo de IVA que recaudamos es del 20%.

- Formato de NIF para añadir a tu página de Información de Facturación: BG + 9 o 10 caracteres

Ejemplos de formato: BG123456789 o BG0123456789

Croacia

- El tipo de IVA que recaudamos es del 25%.

- Formato de NIF para añadir a tu página de Información de Facturación: HR + 11 caracteres

Ejemplo de formato: HR01123456789

Chipre

- El tipo de IVA que recaudamos es del 19 %

- Formato de NIF para añadir a tu página de Información de Facturación: CY + 9 caracteres

Nota: el último carácter debe ser siempre una letra Ejemplo de formato: CY12345678X

República Checa

- El tipo de IVA que recaudamos es del 21 %

- Formato de NIF para añadir a tu página de Información de Facturación: CZ + 8, 9 o 10 caracteres

Nota: si tu número de empresa tiene más de 10 caracteres, elimina los 3 primeros

Ejemplos de formato: CZ12345678, CZ123456789 o CZ0123456789

Dinamarca

- El tipo de IVA que recaudamos es del 25%.

- Formato de NIF para añadir a tu página de Información de Facturación: DK + 8 caracteres

Ejemplo de formato: DK12345678

Estonia

- El tipo de IVA que recaudamos es del 24 %

- Formato de NIF para añadir a tu página de Información de Facturación: EE + 9 caracteres

Ejemplo de formato: EE123456789

Finlandia

- El tipo de IVA que recaudamos es del 25,5%

- Formato de NIF para añadir a tu página de Información de Facturación: FI + 8 caracteres

Ejemplo de formato: FI12345678

Francia

- El tipo de IVA que recaudamos es del 20%.

- Formato de NIF para añadir a tu página de Información de Facturación: FR + 11 caracteres

Nota: El número de empresa puede incluir caracteres alfabéticos (cualquiera excepto O o I) como primer o segundo carácter o primer y segundo carácter.

Ejemplo de formato: FR01123456789 o FRX1234567890 o FR1X123456789 o FRXX123456789

Alemania

- El tipo de IVA que recaudamos es del 19 %

- Formato de NIF para añadir a tu página de Información de Facturación: DE + 9 caracteres

Ejemplo de formato: DE123456789

Grecia

- El tipo de IVA que recaudamos es del 24 %

- Formato de NIF para añadir a tu página de Información de Facturación: EL + 9 caracteres

Ejemplo de formato: EL123456789

Hungría

- El tipo de IVA que recaudamos es del 27%

- Formato de NIF para añadir a tu página de Información de Facturación: HU + 8 caracteres

Ejemplo de formato: HU12345678

Irlanda

- El tipo de IVA que recaudamos es del 23%

- Formato de NIF para añadir a tu página de Información de Facturación: IE + 8 o 9 caracteres

Nota: El número de empresa incluye uno o dos caracteres alfabéticos (el último, o el segundo y el último, o los 2 últimos)

Ejemplo de formato: IE1234567WA

Italia

- El tipo de IVA que recaudamos es del 22%

- Formato de NIF para añadir a tu página de Información de Facturación: IT + 11 caracteres

Ejemplo de formato: IT01123456789

Letonia

- El tipo de IVA que recaudamos es del 21%

- Formato de NIF para añadir a tu página de Información de Facturación:: LV + 11 caracteres

Ejemplo de formato: LV01123456789

Lituania

- El tipo de IVA que recaudamos es del 21%

- Formato de NIF para añadir a tu página de Información de Facturación: LT + 9 ó 12 caracteres

Ejemplos de formato: LT123456789 o LT012123456789

Luxemburgo

- El tipo de IVA que recaudamos es del 17%

- Formato de NIF para añadir a tu página de Información de Facturación: LU + 8 caracteres

Ejemplo de formato: LU12345678

Malta

- El tipo de IVA que recaudamos es del 18%

- Formato de NIF para añadir a tu página de Información de Facturación: MT + 8 caracteres

Ejemplo de formato: MT12345678

Países Bajos

- El tipo de IVA que recaudamos es del 21%

- Formato de NIF para añadir a tu página de Información de Facturación: NL + 12 caracteres

Nota: El décimo carácter de un número de empresa es siempre B, y las empresas que forman un Grupo de IVA tienen el sufijo BO2

Ejemplos de formato: NL123456789B01 o NL123456789BO2

Polonia

- El tipo de IVA que recaudamos es del 23%

- Formato de NIF para añadir a tu página de Información de Facturación: PL + 10 caracteres

Ejemplo de formato: PL0123456789

Portugal

- El tipo de IVA que recaudamos es del 23%

- Formato de NIF para añadir a tu página de Información de Facturación: PT + 9 caracteres

Ejemplo de formato: PT123456789

Rumanía

- El tipo de IVA que recaudamos es del 21%

- Formato de NIF para añadir a tu página de Información de Facturación:: RO + hasta 10 dígitos (2 dígitos como mínimo)

Ejemplo de formato: RO0123456789

Eslovaquia

- El tipo de IVA que recaudamos es del 23%

- Formato de NIF para añadir a tu página de Información de Facturación: SK + 10 caracteres

Ejemplo de formato: SK0123456789

Eslovenia

- El tipo de IVA que recaudamos es del 22%

- Formato de NIF para añadir a tu página de Información de Facturación: SI + 8 caracteres

Ejemplo de formato: SI12345678

España

- El tipo de IVA que recaudamos es del 21%

- Formato de NIF para añadir a tu página de Información de Facturación:: ES + 9 caracteres

Nota: El número de empresa incluye 1 o 2 caracteres alfabéticos (al principio o al final o ambos)

Ejemplos de formato: ESX12345678, ES12345678X, ESX1234567X

Suecia

- El tipo de IVA que recaudamos es del 25%.

- Formato de NIF para añadir a tu página de Información de Facturación: SE + 12 caracteres

Ejemplo de formato: SE012123456789

Países no pertenecientes a la UE

Egipto

Nota: Sólo recaudamos el IVA de los clientes B2C (los que no tienen una combinación válida de números TRN y UIN). No recaudamos el IVA de los clientes B2B (los que tienen una combinación válida de TRN y UIN).

- El tipo de IVA que recaudamos es del 14%.

- Formato del número de registro fiscal (TRN) que se añadirá a tu página de Información de facturación: 9 dígitos

- Formato de número de identificación único (UIN) para añadir a tu página de información de facturación: 39 caracteres (Nota: los UIN tienen fecha de caducidad, asegúrate de que el tuyo es válido)

Ejemplos de formato: TRN: 123456789; UIN: 64333196766dec9f674892YnOMoitEC5ff1fffc - Ver cómo obtener un nuevo UIN

México

- El tipo de IVA que recaudamos es del 16%.

- Nombre del número de IVA - Número de RFC

- Formato de número RFC para añadir a tu página de Información de facturación: 12 símbolos con la siguiente estructura: xxxyyyyyyzzz (x = letras, y = números, z = alfanuméricos)

o 13 símbolos con la estructura: xxxxyyyyyyyzzz (x = letras, y = números, z = alfanuméricos).

Ejemplos de formato: ABC010203AB9 (número RFC con 12 símbolos) y ABCD010203AB9 (número RFC con 13 símbolos).

Mónaco

- El tipo de IVA que recaudamos es del 20%.

- Formato de número de NIF/VAT para añadir a tu página de Información de facturación: FR + 11 caracteres

Ejemplo de formato: FR12345678901

Noruega

- El tipo de IVA que recaudamos es del 25%.

- Formato de NIF para añadir a tu página de Información de Facturación: 9 dígitos o 9 dígitos + MVA

Ejemplo de formato: 123456789 o 123456789MVA

Filipinas

Nota: Sólo recaudamos el IVA de los B2C (clientes que no tienen un NIF válido) y no de los B2B (clientes que sí tienen un NIF válido).

- El tipo de IVA que recaudamos es del 12%.

- Formato de número de identificación fiscal (NIF) para añadir a tu página de información de facturación: 12 dígitos

Ejemplo de formato: 123456789012

Sudáfrica

Nota: Aunque se nos proporcione un número de IVA válido, seguimos estando obligados a recaudar el IVA de los clientes de Sudáfrica. Puedes encontrar más información aquí.

- El tipo de IVA que recaudamos es del 15%

- Formato de NIF para añadir a tu página de Información de Facturación: 10 dígitos

Nota: El número de empresa debe empezar por 4

Ejemplo de formato: 4123456789

Suiza

Nota: Aunque se nos proporcione un NIF válido, seguimos estando obligados a recaudar el IVA de los clientes en Suiza. Puedes encontrar más información aquí.

- El tipo de IVA que recaudamos es del 8,1%.

- Formato de NIF para añadir a tu página de Información de Facturación: CHE + 9 caracteres + MWST/TVA/IVA(opcional)

Ejemplos de formato: CHE123456789 o CHE123.456.789 o CHE123.345.678MWST o CHE123.345.678TVA o CHE123.345.678IVA

Isla de Man

- El tipo de IVA que recaudamos es del 20%.

- Formato de NIF para añadir a tu página de Información de Facturación: GB + 9 o 12 dígitos

Ejemplo de formato: GB123456789

Turquía

- El tipo de IVA que recaudamos es del 20%.

- Formato de NIF para añadir a tu página de Información de Facturación: 10 dígitos

Ejemplo de formato: 0123456789

Emiratos Árabes Unidos

- El tipo de IVA que recaudamos es del 5%.

- Formato de NIF para añadir a tu página de Información de Facturación: 15 dígitos

Ejemplo de formato: 123456123456789

Reino Unido

- El tipo de IVA que recaudamos es del 20%.

- Formato de NIF/VAT para añadir a tu página de Información de facturación: GB + 9 ó 12 dígitos

Ejemplo de formato: GB123456789

Reino Unido (Irlanda del Norte)

- El tipo de IVA que recaudamos es del 20%.

- Formato de NIF para añadir a tu página de Información de Facturación:

XI + 9 dígitos

XI + 12 dígitos (operadores de sucursales)

XI + 5 caracteres (Departamentos Gubernamentales y Autoridades Sanitarias)

Ejemplos de formato: XI123456789 o XI12312345678 o XIGD123 o XIHA123

Vietnam

Nota: Solo recaudamos el IVA de los B2C (clientes que no tienen un NIF válido) y no de los B2B (clientes que sí tienen un número de NIF válido).

- El tipo de IVA que recaudamos es del 10%.

- Formato de NIF para añadir a tu página de Información de facturación: 10 o 13 dígitos

Formato de ejemplo: 1234567890 o 1234567890123

Preguntas frecuentes

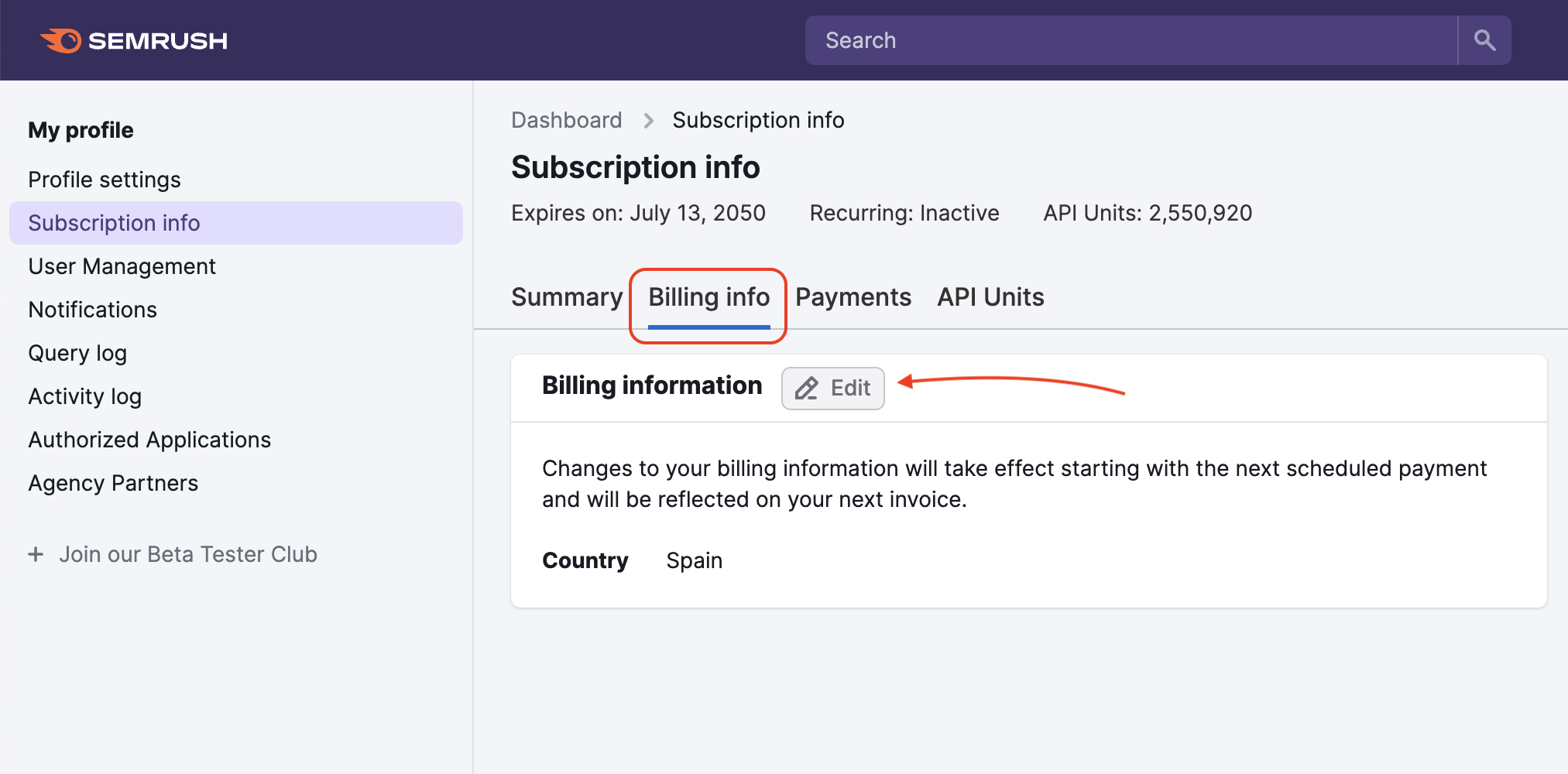

Puedes añadir tu número de IVA/GST en la sección Información de suscripción, dentro de tu perfil de usuario. Para ello, sigue estos pasos:

- Inicia sesión en tu cuenta de Semrush.

- En Mi perfil, haz clic en Info de suscripción y dirígete a la pestaña Información de facturación.

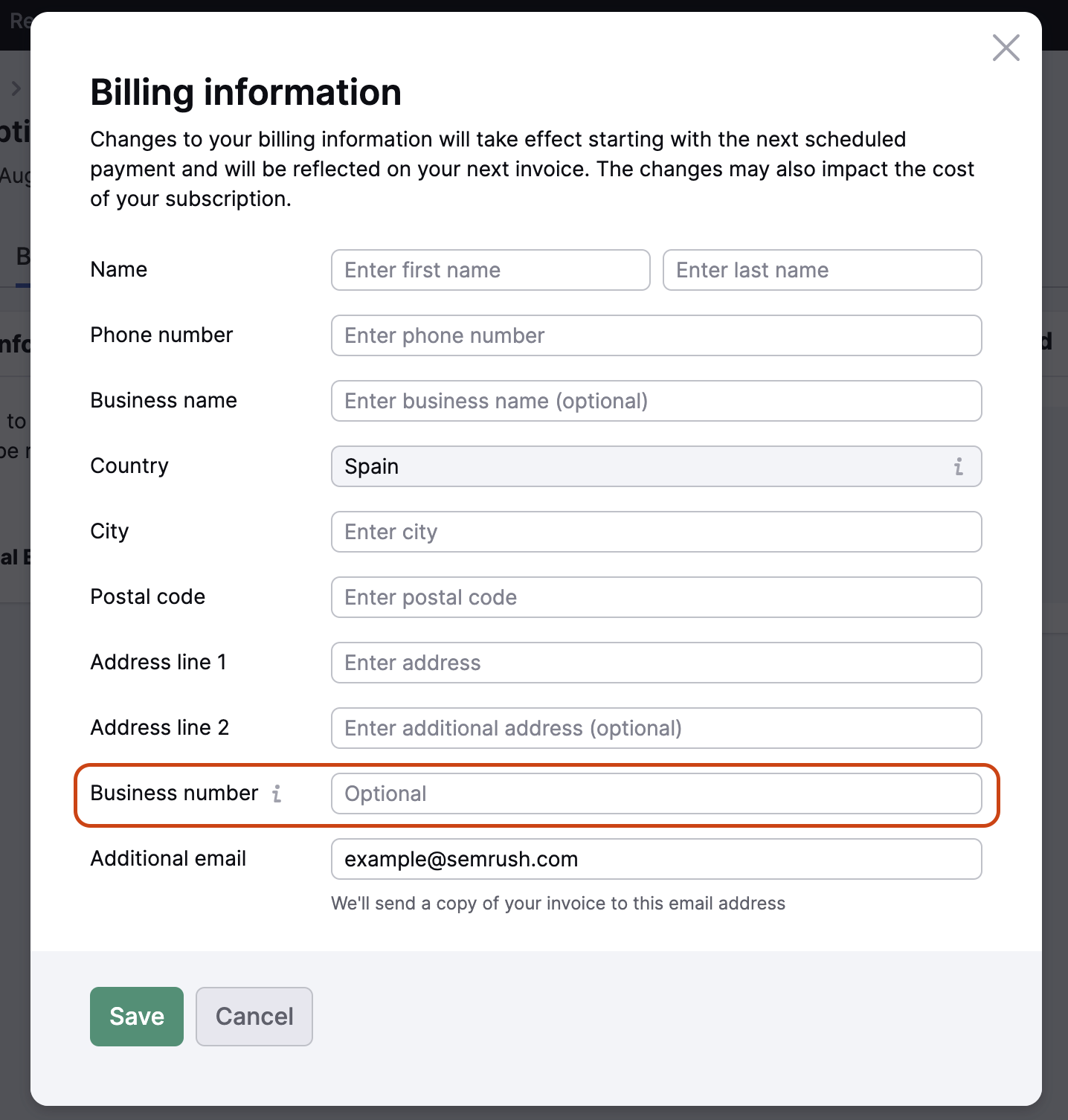

- En Información de facturación, haz clic en Editar e introduce el número en el campo Número de empresa.

- Introduce tu número y haz clic en Guardar. Cuando añadas un NIF, utiliza un código de país al principio.

Nota (Noruega): no aplica el código de país; tienes que introducir un número de IVA sin código de país (sólo 9 dígitos o 9 dígitos y las letras "MVA").

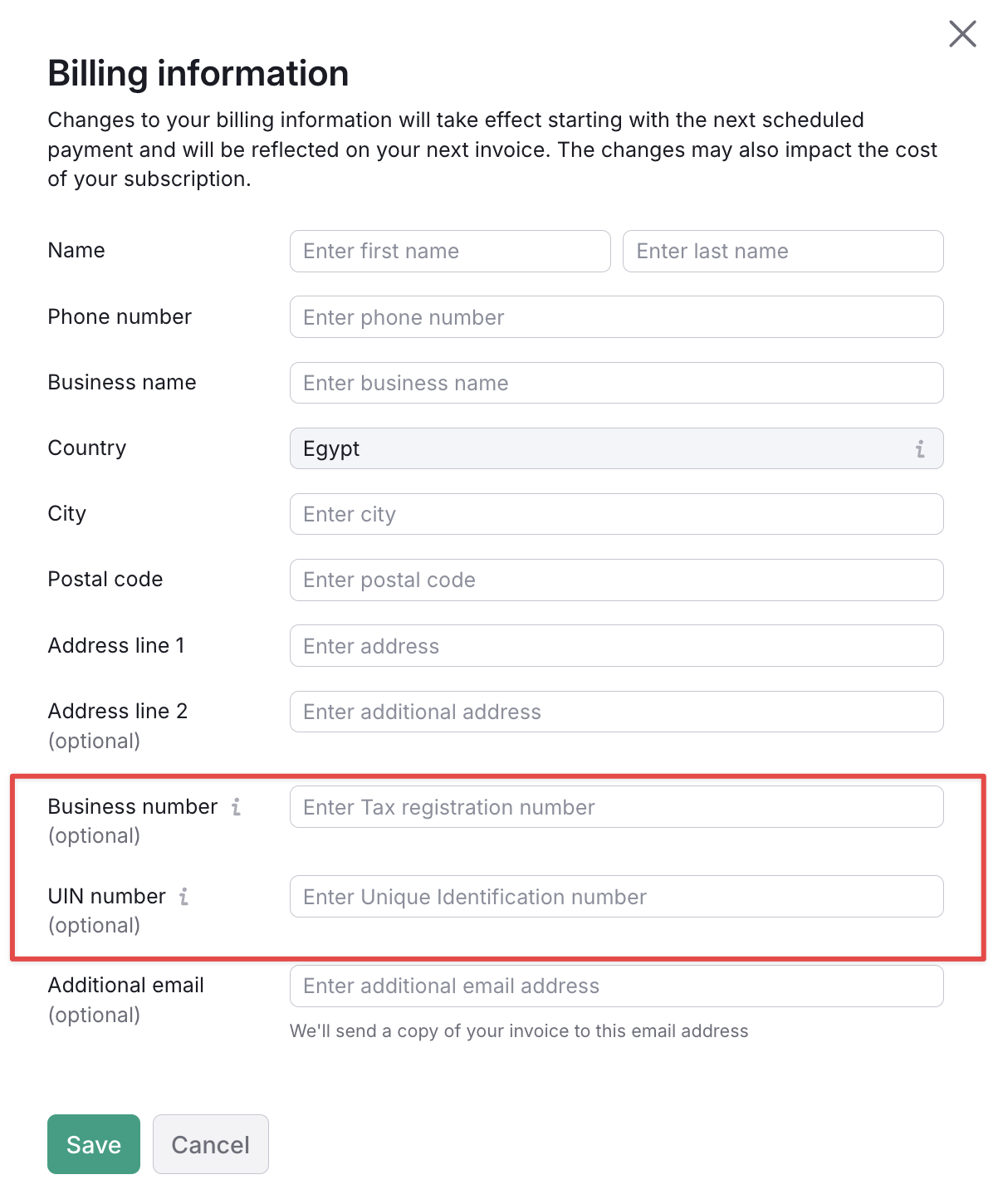

Nota (Egipto): puedes añadir dos números de identificación fiscal a tu perfil:

Número de registro fiscal (TRN)

Número de identificación único (UIN)

Si se añaden ambos números y la combinación es válida, no se cobrará el IVA. La validez del TRN y del UIN se comprueba con el registro fiscal oficial.

A continuación hay una captura de pantalla que muestra cómo aparece esto en tu perfil:

Si te has olvidado de introducir tu IVA/GST, puedes añadirlo a tu perfil en cualquier otro momento. Si lo añades antes del siguiente pago periódico, Semrush no te cobrará el IVA en la siguiente factura ni en futuras facturas que te emita, siempre que el número sea válido.

Si añades un NIF válido, pero previamente se te ha cobrado el IVA en tu cuenta, contacta con nuestro Servicio de atención al cliente para consultar los impuestos pagados.

Ten en cuenta que todos los clientes de Suiza y Sudáfrica continúan pagando el IVA incluso si el número de IVA proporcionado es válido.

Ten en cuenta que esta página sirve exclusivamente como herramienta de referencia. Aunque se revisa periódicamente, no debe interpretarse como una recopilación exhaustiva y autorizada de todos los tipos de IVA pertinentes. Recomendamos encarecidamente a los usuarios que se pongan en contacto con los representantes oficiales del país o territorio respectivo para obtener la información más precisa y actualizada sobre las tarifas aplicables.